تغییرات قابل توجه الگوی حق بیمة تولیدی و پرداخت خسارت در ده سال اخیر//شیفت الگوی خطرات در صنعت بیمه در 10 سال گذشته +نمودار

نگاهی به عملکرد نه چندان مطلوب ده ساله صنعت بیمه در کنترل ریسک

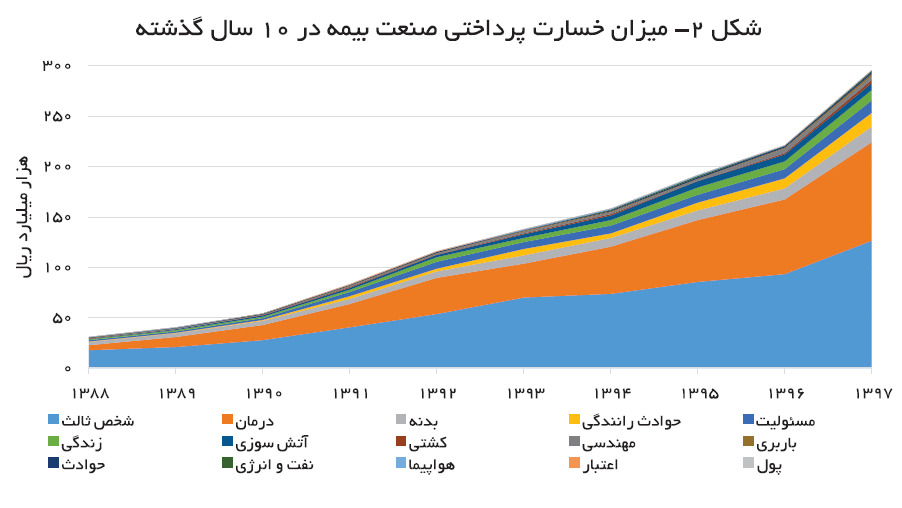

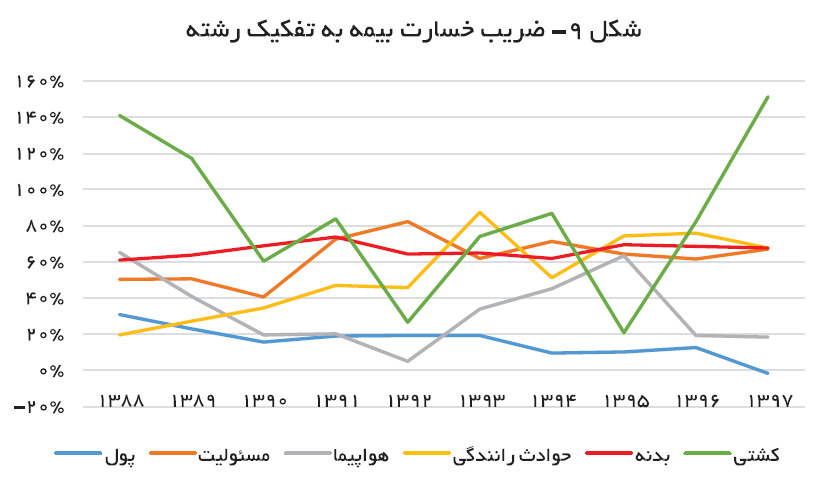

طبق آمارهای ارائهشده توسط بیمة مرکزی در 10 سال گذشته میزان خسارت پرداختی توسط شرکتهای بیمه از حدود 35 هزار میلیارد ریال در سال 88 به نزدیک 300 هزار میلیارد در سال 98 رسیده است که نشاندهندة رشد 9 برابری خسارت پرداختی صنعت بیمه در این دوره است.// ضریب خسارت، یکی از پارامترهای مهم در تعیین تأثیر الگوی ریسک بر صنعت بیمه است. با توجه به آمارهای 10 سال گذشته در بسیاری از رشتهها، به ویژه حوادث رانندگی، باربری، نفت و انرژی، اعتبار (که به واسطة بزرگی ارقام، در نمودار گنجانده نشده است. ضریب خسارت اعتبار در سال 88 در حدود 68 درصد و در سال 97، 1733 درصد برآورد شده است) و سایر بیمهها افزایش قابل توجهی را نشان میدهند که از شیفت الگوی خطرات در صنعت بیمه در 10 سال گذشته حکایت دارد. این در صورتی است که بیمة هواپیما، پول، زندگی، مهندسی کاهش قابل توجهی در ضریب خسارت را تجربه کردهاند. //با توجه به روند تغییرات ضرایب خسارت در 10 سال گذشته به نظر میرسد صنعت بیمه از نظر سیستم ارزیابی ریسک به شدت با مشکلات ساختاری مواجه است.

به گزارش ریسک نیوز به نقل از بیمه داری نوین شناخت، ارزیابی و پوشش مناسب ریسک و سپس ارزیابی دقیق و پرداخت به موقع خسارتهای احتمالی دو خدمت و رکن اصلی یک شرکت بیمه محسوب میشوند؛ اما این دو وظیفه امروز با تغییرات قابل توجه در ساختار درآمدی مردم، شیوة زندگی، کیفیت محصولات تولیدی و … خطرات بیمهای تغییرات قابل توجهی کرده و از یک رشته به رشته دیگر منتقل شده است. مدلهایی که در گذشته برای ارزیابی ریسک مورد استفاده قرار میگرفت امروز دیگر کارایی و کاربرد خود را از دست دادهاند. شرکتهایی که از شیوههای قدیمیِ ارزیابی ریسک و ارزشگذاری استفاده میکردند، امروز باید شیوههای نوینی برای ارزیابی انتخاب کنند؛ مثلاً تغییرات اقلیمی یکی از مهمترین فاکتورهایی است که در سواحل جنوب شرق ایالات متحده، به ویژه فلوریدا منجر شده است تا میزان حق بیمة پرداختی بیمة اموال تا حدود 20 درصد افزایش یابد. این تغییرات به واسطة تغییر الگوهای اقلیمی در کرة زمین است. در کالیفرنیا نیز به واسطة آتشسوزیهای متعدد، حق بیمة اموال تا 10 درصد رشد کرد؛ زیرا تعداد دفعات آتشسوزیهای خسارتزا در این ایالت به شدت افزایش یافته است.

در بخش ارزیابی و پرداخت خسارت نیز تحولات قابل توجهی را در جهان شاهد هستیم که اغلب به واسطة گسترش ظرفیتهای فناوری اطلاعات و دیجیتالیزه شدن کسب و کار بیمه تحقق یافته است.

همانطور که گفته شد صنعت بیمه بر دو اصل ارزیابی ریسک و ارزیابی خسارت استوار است که در ادامه ابتدا به مقولة ارزیابی خسارت و سپس به مقولة ارزیابی ریسک پرداخته میشود.

ارزیابی خسارت با دلار 14 هزار تومانی

در سالهای اخیر، حیاتیترین نقش بیمهها در کشور ایران پرداخت خسارت بر اساس قیمت روز است. با افزایش قیمت ارز به بیش از سه برابر در ابتدای دهة 90 و همچنین طی سه سال گذشته به نظر میرسد، شرکتهای بیمه باید همة مدلهای ارزیابی خسارت خود را بر اساس نرخ ارز انجام دهند؛ زیرا آمارها نشان میدهند که در پنج سال گذشته نرم تورم کشور کاملاً منطبق بر نرخ ارز پیش رفته است؛ اما در بخش بیمه به دلیل پیروی میزان خسارت از نرخ بیمه پرداختی عملاً این اتفاق یعنی پرداخت خسارت متناسب با نرخ روز ارز عملاً غیر ممکن شده است. این اتفاق اگرچه از نظر اقتصادی و اصول بیمهای گریزناپذیر است؛ اما در عین حال به احساس خوب مشتری در دریافت خدمت بیمهای صدمة جبرانناپذیری وارد میکند.

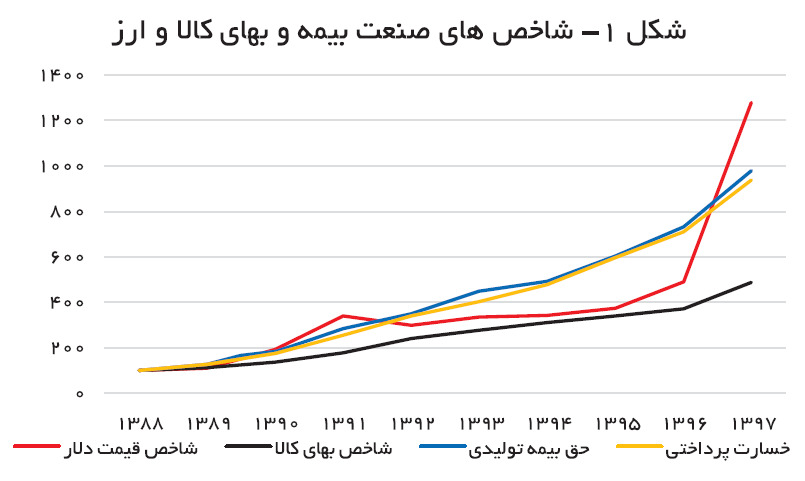

بر اساس آمارهای به دست آمده در پنج سال گذشته شاخص نرخ دلار در بازار آزاد از 100 در سال 95 به 208 در سال 98 رسیده است که نشاندهندة دو برابر شدن قیمت ارز تنها در طی سه سال گذشته است. شاخص بهای کالا نیز دقیقاً همین روند را طی کرده و در سال 98 به رقم 208 رسیده است (شکل 1).

بنابراین، شرکتهای بیمه باید و قاعدتاً با رشد صددرصدی قیمت ارز و کالاها در سال 98 دست و پنجه نرم کنند و برای اینکه خسارتها را نیز طبق رشد شاخص بهای کالاها پرداخت کنند به همان میزان بر مبلغ پوشش ریسک بیفزایند. سال 99 نیز سالی با تورم بالا در حد 40 درصد پیشبینی شده است. طبعاً حق بیمة دریافتی نیز باید به همین نسبت رشد کند؛ اما در عمل چنین رشدهایی غیر ممکن است نتیجة این عدم تناسب حق بیمة دریافتی با رشد شاخص تورم را در پرداخت خسارت مشاهده میکنیم. طبق آمارهای ارائهشده توسط بیمة مرکزی در 10 سال گذشته میزان خسارت پرداختی توسط شرکتهای بیمه از حدود 35 هزار میلیارد ریال در سال 88 به نزدیک 300 هزار میلیارد در سال 98 رسیده است که نشاندهندة رشد 9 برابری خسارت پرداختی صنعت بیمه در این دوره است. بیشترین شیب افزایش خسارات پرداختشده در سال 97 مشاهده شد که مجموع خسارات پرداختی از حدود 225 هزار میلیارد ریال به 290 هزار میلیارد ریال رسید که نشاندهندة افزایش قابل توجه 29 درصدی در خسارات پرداختی است (شکل 2).

پارامترهای صنعت بیمه پس از 10 سال

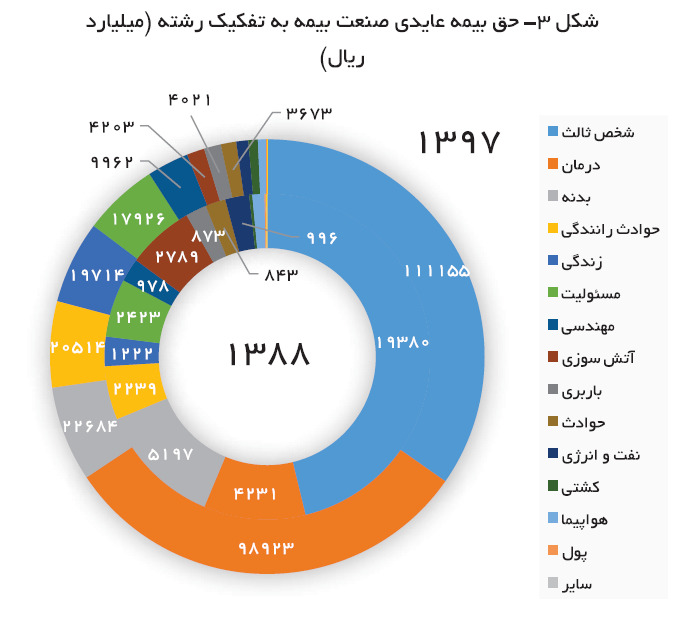

آمارهای ارائهشده توسط بیمة مرکزی جمهوری اسلامی ایران نشان میدهند که الگوی حق بیمة تولیدی در صنعت بیمه تغییرات قابل توجهی پیدا کرده است. در سال 88 در مجموع در حدود 50 هزار میلیارد ریال حق بیمه عاید صنعت بیمه شد که 46 درصد از این حق بیمه مربوط به بیمة شخص ثالث، 10 درصد درمان و 12 درصد بدنه بود. این سه رشته به همراه حوادث رانندگی، زندگی و مسئولیت بیش از 75 درصد درآمد صنعت بیمه را به خود اختصاص داده بودند.

اما تا سال 97 الگوی درآمدی، تغییرات قابل توجهی کرد. بسیاری از پوششهای بیمة درمان برداشته شد؛ اما به واسطة افزایش قیمتها، مردم وابستگی بیشتری به بیمة درمان احساس کردند؛ بنابراین در سال 98 سهم حق بیمة عایدی از شخص ثالث کاهش قابل توجه 11 درصدی را نشان میدهد، گرچه میزان مجموع حق بیمة دریافتی بیش از پنج برابر افزایش یافت و به بیش از 110 هزار میلیارد ریال رسید. این در حالی است که سهم بیمة درمان در حق بیمة دریافتی شرکتهای بیمه از 10 به 31 درصد افزایش یافت که ناشی از افزایش قابل توجه 25 برابری در حق بیمة دریافتی توسط شرکتهاست. در مجموع این دو رشته به همراه بیمة بدنه، حوادث رانندگی، زندگی و مسئولیت در حدود 90 درصد از حق بیمة تولیدی صنعت بیمه را در سال 98 به خود اختصاص دادهاند که نشاندهندة افزایش حدود 12 درصدی سهم این رشتههاست (شکل 3).

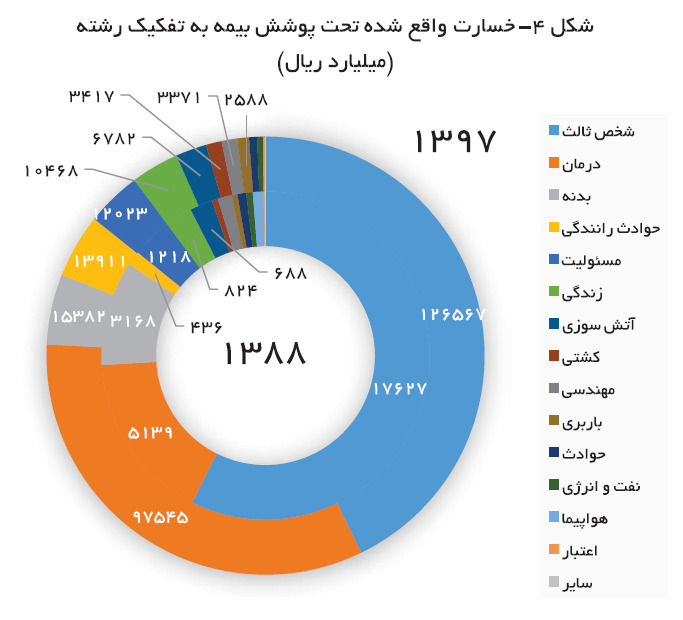

این تغییرات در حالی است که در زمینة خسارت واقعشده، این الگو آنچنان همانند حق بیمهها پیش نرفته است. سهم خسارت در بخش شخص ثالث کاهش قابل توجه 12 درصدی را نشان میدهد در صورتی که در بخش درمان سهم خسارت حدود دو برابر شده است (گرچه میزان خسارت واقعی 20 برابر افزایش یافته است). بیمة بدنه، حوادث رانندگی و مسئولیت در هر دو دوره سهم تقریباً یکسانی از خسارت پرداختی دارد (شکل 4).

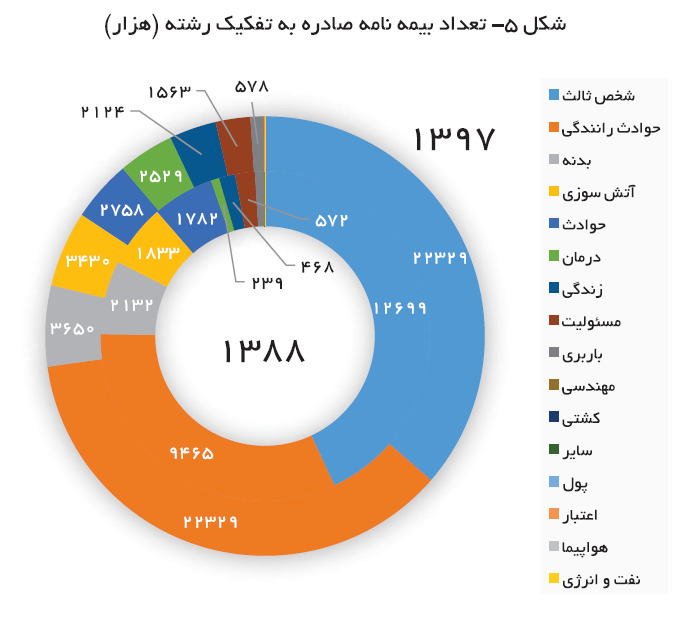

در سال 88 در مجموع نزدیک به 30 میلیون فقره بیمهنامه صادر شد که در حدود 43 درصد آن مربوط به بیمة شخص ثالث و 32 درصد مربوط به بیمة حوادث رانندگی بود. این دو گروه 22 میلیون بیمهنامه و در حدود 75 درصد از بیمهنامهها را به خود اختصاص دادند. در سال 97 تعداد کل بیمهنامههای صادره نسبت به 88 دو برابر شد؛ یعنی به 60 میلیون بیمهنامه رسید که حوادث رانندگی و شخص ثالث هر کدام 36 درصد را به خود اختصاص دادند (شکل 5).

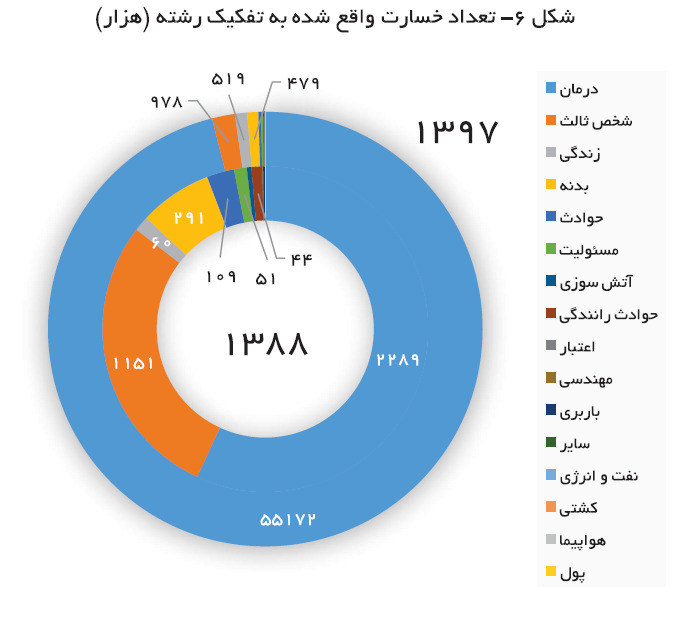

الگوی تعداد خسارات واقعشده به واسطة ماهیت بیمه تفاوت قابل توجهی دارد. با این حال، الگوی تعداد خسارات نسبت به 10 سال گذشته به شدت تغییر کرده است. در سال 88 در مجموع بیش از 2 میلیون مورد خسارت درمانی پرداخت شد که 57 درصد از کل تعداد خسارات پرداختی را تشکیل میدهد و شخص ثالث نیز با بیش از یک میلیون مورد به همراه بیمة درمان مجموعاً 96 درصد از تعداد خسارات پرداختی را تشکیل میدهند. این در حالی است که در سال 97 تعداد خسارات بیش از 25 برابر افزایش یافت و به 55 میلیون مورد رسید که به تنهایی سهم 96 درصدی را تشکیل دادهاند؛ در حالی که تعداد خسارات شخص ثالث به کمتر از یک میلیون مورد رسید و تنها 2 درصد از خسارات را تشکیل داد. تعداد خسارات بیمة زندگی در سال 88 در حدود 60 هزار مورد و در سال 97 در حدود 520 هزار مورد بود که حاکی از افزایش 9 برابری این خسارتها دارد (شکل 6).

ضریب خسارت، یکی از پارامترهای مهم در تعیین تأثیر الگوی ریسک بر صنعت بیمه است. با توجه به آمارهای 10 سال گذشته در بسیاری از رشتهها، به ویژه حوادث رانندگی، باربری، نفت و انرژی، اعتبار (که به واسطة بزرگی ارقام، در نمودار گنجانده نشده است. ضریب خسارت اعتبار در سال 88 در حدود 68 درصد و در سال 97، 1733 درصد برآورد شده است) و سایر بیمهها افزایش قابل توجهی را نشان میدهند که از شیفت الگوی خطرات در صنعت بیمه در 10 سال گذشته حکایت دارد. این در صورتی است که بیمة هواپیما، پول، زندگی، مهندسی کاهش قابل توجهی در ضریب خسارت را تجربه کردهاند. (شکل 7).

اهمیت اکچوئریها

ارزیابی ریسک، توسط ارزیابان یا اکچوئریها انجام میشود. یکی از شرکتهای پیشرو در این زمینه در جهان شرکت مودی آنالتیکز است که سالانه مدلهای بهروزشدة ارزیابی ریسک را به شرکتهای تحت پوشش خود ارائه میدهد. ارزیابی الگوی ریسک در رشتههای مختلف و تعیین تغییرات زمانی و همچنین مکانی الگوها در بحث ارزیابی ریسک از اهمیت بالایی برخوردار است. کما اینکه مردم ساکن در شهرهای پر جمعیت به واسطة آلودگی کنونی هوا بیش از مردم روستایی از مشکلات سلامتی رنج میبرند و مردم ساکن روی گسل بیشتر در خطر زلزله هستند. تعیین این الگوها تنها توسط ارزیابان ریسک و اکچوئریهای مستقل از شرکت بیمه، انجام میگیرد.

روند ضریب خسارت در 10 سال گذشته

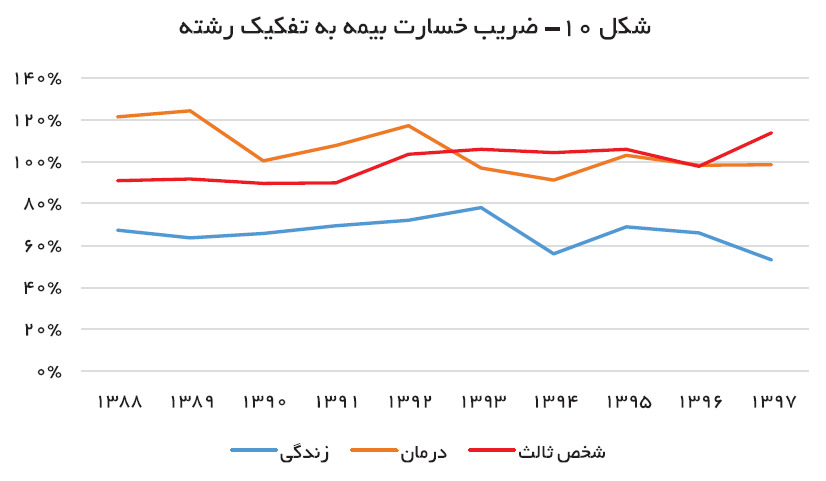

ضریب خسارت یک مشخصة دو عامله است و تابع حق بیمة تولیدی و خسارت پرداختی است، با این حال، وجود روند در این شاخص نشاندهندة وجود اشتباهات در محاسبات اکچوئری است. بر همین اساس در 10 سال گذشته در رشتههای حوادث رانندگی، اعتبار، حوادث، شخص ثالث، آتشسوزی و باربری روند ضریب خسارت تقریباً روندی مثبت داشت که نشاندهندة عدم کارایی مدلهای ارزیابی ریسک صنعت بیمه کشور است (شکلهای 9 تا 11).

از طرف دیگر، نوسانات قابل توجه ضریب خسارت نیز ناشی از مدلهای سادهانگارانه و پیش پا افتاده در صنعت بیمه است که برخی از پارامترهای مؤثر را مورد اندازهگیری قرار نمیدهند. در حالت عادی، این پارامترها تابع شرایط اقتصادی و سیاسی کشور است که از جملة آن میتوان به بیمة نفت و انرژی، بیمة کشتی و بیمة اعتبار اشاره کرد. بیمة اعتبار در سالهای گذشته نه تنها روند مثبتی داشت؛ بلکه نوسانات بسیار قابل توجهی را تجربه کرد.

ضریب خسارت تنها در بیمههای زندگی و درمان روند کاهشی داشت که در رشتة درمان به واسطة کاهش قابل توجه پوشش بیمهای داروها و خدمات درمانی و در رشتة زندگی به واسطة افزایش قابل توجه میل جوانان به بیمة زندگی بود.

نتیجهگیری

با توجه به روند تغییرات ضرایب خسارت در 10 سال گذشته به نظر میرسد صنعت بیمه از نظر سیستم ارزیابی ریسک به شدت با مشکلات ساختاری مواجه است. نوسانات قابل توجه در سه رشتة کشتی، اعتبار و نفت و انرژی گرچه جزئی اجتنابناپذیر از اقتصاد و سیاست است و نیاز به همراهی بهتر دولتمردان با صنعت بیمه دارد؛ اما در دیگر رشتهها عدم وجود سیستمهای اکچوئری کارآمد به شدت منجر به آسیب صنعت بیمه و در کنار آن، آسیب بیمهشدگان شده است. در رشتههایی که ضریب خسارت افزایش یافته است، بهبود فرایند فنی و اکچوئری شاهد هستیم که منجر به کاهش ریسک قابل توجه بنگاهداری در صنعت بیمه شده است و در مورد بیمة درمان، کاهش قابل توجه ضریب خسارت از 120 به 100 درصد در طی 10 سال ناشی از کاهش قابل توجه ریسک و بعضاً شهامت برخی شرکتها در رهاسازی برخی از پرتفویهای زیانده بوده است.

ارزیابی ریسک در کشورهای پیشرفته با توجه بر ریسکهای پسزمینه از جمله بنیادیترین اصول اکچوئریهاست که در حال حاضر در کشور ما کمتر مورد توجه قرار گرفته است. این در حالی است که شرکتهای بیمه با استفاده از اصول مناسب نه تنها میتوانند خسارات وارده به صنعت و مردم را کاهش دهند؛ بلکه به عاملی تبدیل شوند تا مشتریان را وادار به استفاده از استانداردهای نوین در زندگی کنند.

ضمن تبریک سال نو و با تشکر از تهیه این گزارش بسیار مفید .دقیقا عدم توجه به مدیریت ریسک و یا تهدیدات عامل اصلی ناکارامدی و زیان شرکت های بیمه است .شناسایی ، انالیز و نهایتا کنترل سه مرحله ای است که می بایست بدقت در دستور کار شرکت های بیمه قرار گیرد. اما از طرفی تعداد زیاد شرکت های بیمه ای کوچک و تلاش در جذب پورتفو به هر قیمتی و نرخ شکنی هم یکی دیگر از علل این ناکارامدی است .متاسفانه فقدان مدیریت ریسک در ساختار بیمه مرکزی و شرکت های عامل بیمه ای جایگاهی ندارد و شاید بتوان گفت این نوع مدیریت کسب و کار بیمه ای علمی نیست و بر اساس بی سوادی است !

تصور نمایید اگر دیه بر اساس قیمت واقعی شتر محاسبه می شد وضعیت شرکت های بیمه چه بود؟! می بایست از تجربیات سایر شرکت های پیشرو در جهان بمنظور کنترل و مدیریت ریسک استفاده نمود و از این طریق به امنیت روانی اقتصادی کشور کمک کرد.