درحال حاضر، مشتریان بهدلیل پیدایش پلتفرمهای دیجیتال، اپلیکیشنهای موبایلی و کلانداده انتظار دارند که نسبتبه گذشته خدمات اثربخشتر و سریعتری دریافت کنند. همچنین آنها انتظار دارند تا در کل فرایند، یعنی از لحظه خرید بیمهنامه تا پرداخت مبلغ خسارت، سطح ارتقایافتهتری از خدمت را داشته باشند.

به گزارش ریسک نیوز، تدابیر ناشی از فاصلهگذاری اجتماعی که در دوران همهگیری کووید ۱۹ مطرح شد، بسیاری از شرکتهای بیمهای را که پیشرفتی آهسته داشتند، مجبور کرد تا خیلی سریع و پیش از زمان مورد انتظار، به استفادهکنندگان راهحلهای دیجیتال تبدیل شوند. درحقیقت آنها مجبور شدند تا بهدنبال راهحلهای آنلاین باشند. در این حین، شرکتهای جهانی نیز بهدنبال مهار و تحت کنترل درآوردن توانمندی راهحلهای دیجیتال بودند تا به آنها برای درک بهتر مشتریان خود و درنتیجه افزایش اثربخشی و بهحداقلرساندن میزان خسارات کمک کنند.

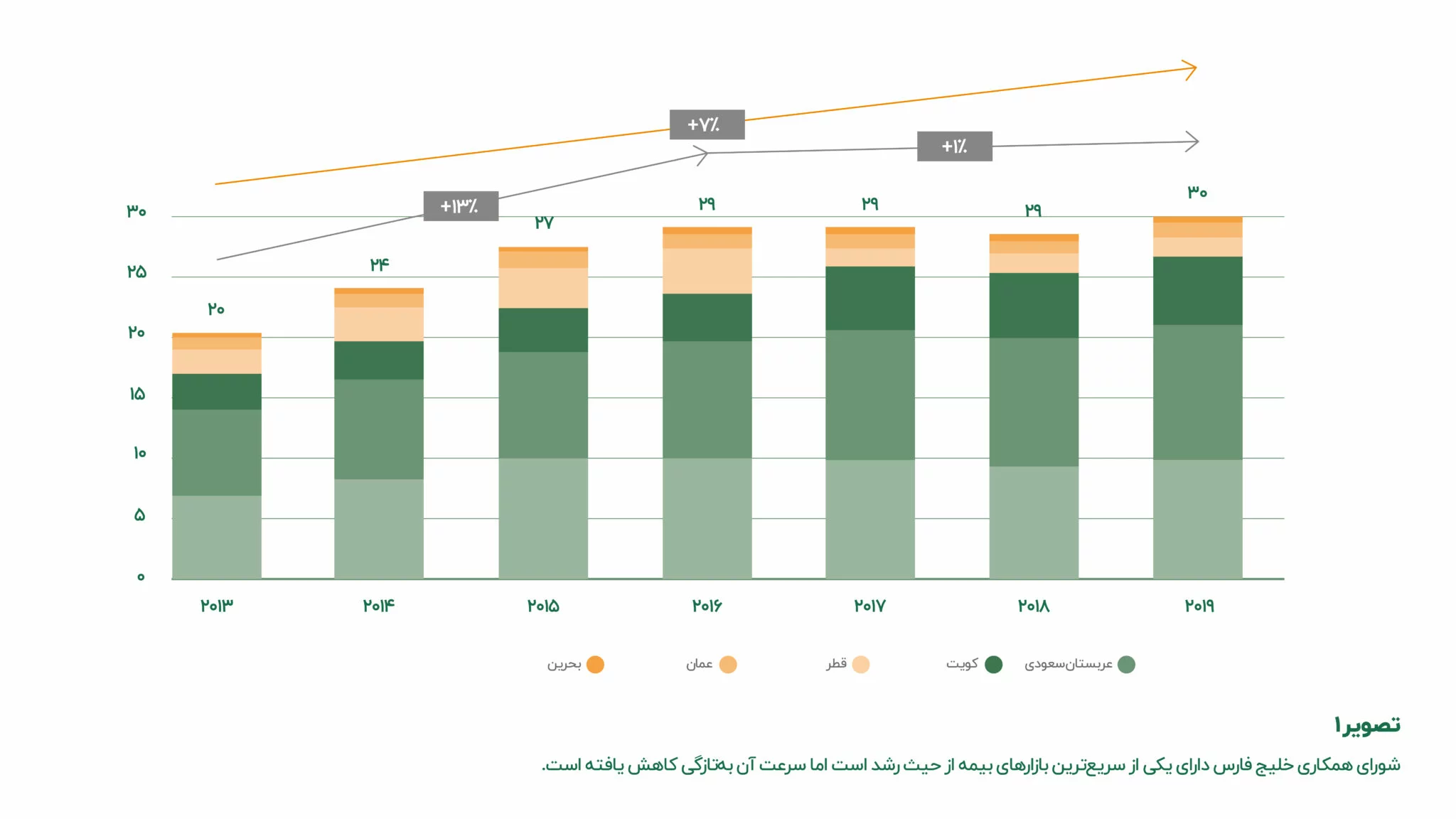

رشد بازار بیمه در کشورهای عضو شورای همکاری خلیج فارس

شورای همکاری خلیج فارس، یکی از سریعترین بازارها را از حیث سرعت رشد دارد. این منطقه رشد سالانه نزدیک به هفت درصد را در حق بیمه صادره ناخالص، طی شش سال گذشته به ثبت رسانده است. این مقدار، برخی مواقع بیشتر از متوسط جهانی آن بوده است. اما سرعت این رشد در سه سال اخیر کاهش یافته و باعث شده تا فشار بیشتری بر بیمهگران، بهمنظور ارائه و پیادهسازی ایدههای جدید و رقابت وارد شود.

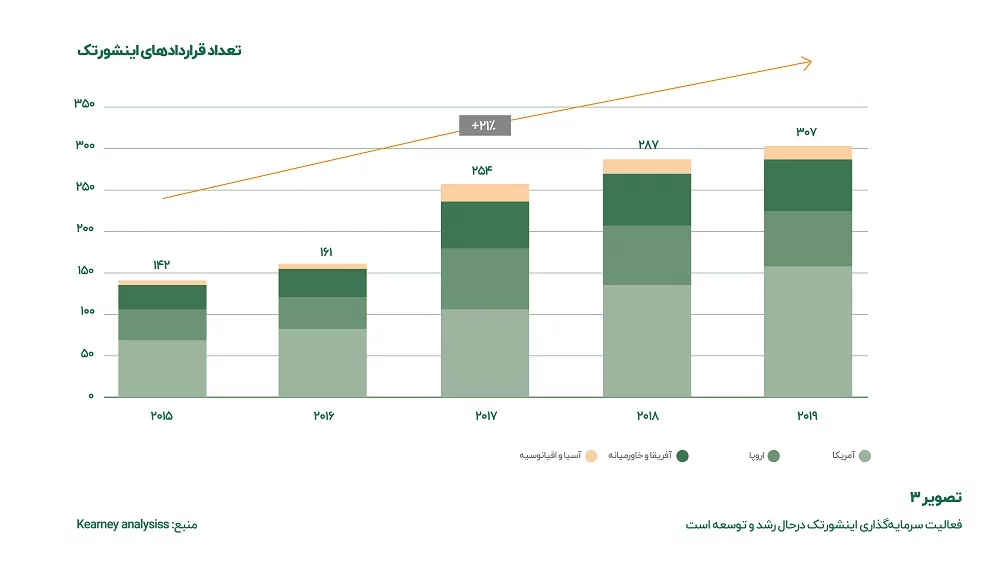

نتایج پژوهش ما نشان میدهد که بازیگران کلیدی درحال نوآوری و طرح ایدههای جدید در سراسر زنجیره تامین هستند. آنها این کار را با بهکارگیری فناوریهای عصر جدید، نظیر هوش مصنوعی، اینترنت اشیا، درونها و بلاکچین انجام میدهند تا ارزش بیشتری را در توسعه محصول و صدور بیمهنامه، بازاریابی و توزیع، محافظت درمقابل دعاوی خسارت و پشتیبانی از مشتری بهوجود آورند. اما بهحداکثررساندن اثر این اقدامات، با دیجیتالیسازی عملیات اصلی شرکت آغاز میشود تا شرکت از حیث فرایندها، افراد، دادهها و زیرساخت برای یکپارچگی و همسویی بیوقفه و بینقص با فناوریهای جدید آماده شود. درعین حال، اینشورتک، توجه شرکتهای سرمایهگذاری خطرپذیر و سرمایهگذاری خصوصی را نیز به خود جلب کرده است. این موضوع از افزایش ثابت سرمایهگذاری در اینشورتک نمایان است که در تصویر شماره سه نشان داده شده است.

بهموازاتی که بخش بیمه در کشورهای عضو شورای همکاری خلیج فارس (یکی از سریعترین بازارهای درحال رشد در جهان) توسعه و گسترش پیدا میکند، بازیگران منطقه، فرصت فوقالعادهای در اختیار دارند تا از پیشتازبودن در داستان تحول دیجیتال جهانی، سود و مزیت کسب کنند. انتظار میرود که بودجه یا هزینهکرد روی اینترنت اشیا در خاورمیانه و آفریقا با نرخ رشد مرکب سالانه 15.9 درصد افزایش یابد و سال 2023 به رقم 17.63 میلیارد دلار برسد. همچنین کشورهای عضو شورای همکاری خلیج فارس در معرفی و طرح 5G پیشتاز هستند. درحال حاضر، خدمات 5G توسط برخی اپراتورها در عربستان سعودی، امارات متحده عربی، کویت و قطر، در خدمات مختلف راهاندازی شده است. حال سوال این است که برای بیمهگران، شورای همکاری خلیج فارسِ خودکارتر و متصلتر به چه معناست؟ این شرایط، فرصت عالی و فوقالعادهای در اختیار آنها میگذارد تا در رقابت، بهتر عمل کنند. آنها میتوانند با بهبود و ارتقای تجربه مشتری، بهبود دقت، صحت سنجش ریسک، کاهش هزینههای عملیاتی، خسارات و ضررهای مربوط به دعاوی خسارت، ایجاد ارزش کنند.

دیجیتالیشدن، دیگر تنها به معنای افزایش روند رشد صنعت بیمه نیست؛ بلکه تحول کل زنجیره ارزش را نیز شامل میشود. با وجود وقوع این تغییر بسیار مهم و بزرگ، شرکتهایی که نمیتوانند دقیقاً در همین زمان و مکان به تأثیر دیجیتال در مقیاس مناسب دست پیدا کنند، درمعرض خطر عقبماندن از بقیه قرار میگیرند. از طرف دیگر، شرکتها چشماندازشان این است که در جایگاه شرکتهای پیشرو درزمینه نوآوری دیجیتال برای دستیابی به ارزش بازار بالاتر قرار گیرند.

درحال حاضر، برخی از شرکتهای عضو شورای همکاری خلیج فارس برای وقوع چنین امری، پیادهسازی فناوری را آغاز کردند. برای مثال، شرکت I-Insured، اپلیکیشن یا برنامه راننده ایمن و پرداخت حق بیمه با توجه به نوع رانندگی را براساس هوش مصنوعی راهاندازی کرده که به بیمهگذاران برمبنای رفتار آنها بههنگام رانندگی، حق بیمههای کمتر و مشوقهایی را ارائه میکند. شرکت بیمه Union نیز از هوش مصنوعی استفاده میکند که در آن از پردازش زبان طبیعی برای استخراج داده از متون و اسناد بهره میگیرد. این شرکت به این وسیله، بیمهنامههای مربوط به وسایل نقلیه موتوری را در کمتر از یک دقیقه برای نخستین بار در امارات متحده عربی منتشر میکند. همچنین پنج بازیگر بیمه منطقه یعنیAman Insurance ،Al Wathba Insurance National Takaful Co (Watania)،Noor Takaful و Oriental Insurance با یک شرکت در حوزه فناوری بیمه به نام Addenda همکاری کردند تا پلتفرم بلاکچین آن را بهعنوان بخشی از استراتژی دیجیتالیشدن به کار گیرند و فرایندها خود را ساده و اثربخش کنند.

انتظارات درحال تغییر مشتری، نیازمندی به محصولات مشتریمحور و جدید را تقویت میکند

هنگامی که بهبود تجربه مشتری مطرح میشود، داده، اصل همه چیز است. دستگاههای مبتنیبر اینترنت اشیا، مسیرهای جدیدی را بهمنظور گردآوری داده برای شرکتهای بیمه یا بیمهگران باز کردند که به آنها بینش و شناخت ارزشمندی نسبتبه تقاضاهای مشتریان، ریسکهای مربوط به رفتار مشتری و عوامل بیرونی میدهد. همچنین تجزیهوتحلیل مبتنیبر هوش مصنوعی، توانایی بیمهگران برای معنادهی به این دادهها و استفاده از آن در علوم محاسبات بیمهای و مالی را افزایش میدهد.

مسلم است که این افزایش توانمندی در گردآوری و تحلیل داده و افزایش سطح کیفیت دادهها به بیمهگران، قدرت ردیابی رفتار مشتری و اعطای پاداش به رفتار، از طریق مشوقهایی مثل حق بیمههای کمتر را میدهد. یکی از شرکتهای بیمهای که دقیقاً این کار را انجام میدهد، Beam Digital است. این شرکت به مشتریان یک مسواک دندان هوشمند میدهد. بهداشت دهان آنها را پایش میکند و از دادههای آن برای ایجاد برنامه بیمه دندانپزشکی سفارشی استفاده میکند.

در گذشته، حق بیمهها براساس محل زندگی و با دادههایی که تنها در سطح کدپستیها دردسترس بود، محاسبه میشدند. درحال حاضر، به مدد هوش مصنوعی، شرکتها میتوانند رویکرد دقیقتر و ریزبینانهتری اتخاذ و حق بیمهها را بهصورت صحیحتری محاسبه کنند که بهطور مشخص برای هر مشتری بهصورت فردی، سفارشیسازی میشوند.

در ایالات متحده آمریکا، شرکت Metromile، مدل محاسبه بیمه مبتنیبر مصرف، یعنی «پرداخت بهازای هر مایل» را به بازار معرفی کرده که شخصیسازی حق بیمهها را براساس تعداد دفعات استفاده رانندگان از خودرو به میزان مسافت طیشده انجام میدهد. علاوهبر این شرکت، شرکتهای دیگری نظیر Allstate و Progressive نیز برنامههای مشابهی را اجرا کردهاند. همانطور که در تصویر شماره چهار نشان داده شده، مشاهده اثر ابتکاراتی از این دست را میتوان بهوضوح در شاخص نرخ خسارت شرکتهای بیمه پیشرو در مقایسه با شرکتهای مشابهی دید که درانتهای صف حرکت بهسمت دیجیتالیشدن هستند.

برخی بیمهگران نیز از سنجش ریسک مبتنیبر هوش مصنوعی بههمراه سایر فناوریهای درحال ظهور نظیر درونها و تصویر هوایی برای تأثیر بیشتر و بزرگتر استفاده میکنند. یک شرکت بیمهگر منزل مسکونی در ایالات متحده آمریکا، به نام Hippo با استفاده از تصاویر هوایی از مزیت دادههای بزرگ (بیگ دیتا) استفاده میکند تا شرایط حیاط پشتی منازل مشتریان را بررسی و ارزیابی کند. فناوریهای بلاکچین نیز با فراهمسازی امکان تولید انواعی از محصولات جدید، نقش مهمی در صنعت بیمه ایفا میکنند. دفتر کل توزیعشده مبتنیبر بلاکچین، نگهداری از سوابق را آسان و ساده میسازد و امکان دستیابی به بیمه مبتنیبر تقاضا را با رفع مشکلات و سختیهای مدیریت سوابق و اثرگذاریهای متعدد اسناد بیمهنامهای، افزایش میدهد.

محصولات بیمهای مبتنیبر بلاکچین

غول بیمه فرانسه یعنی AXA، برای پوشش خسارت مشتریان درمقابل تأخیرهای پرواز، محصول بیمه پارامتریک مبتنیبر بلاکچین Ethereum را ارائه میکند.

دیجیتالیشدن، تجربه خرید مشتریان را بهبود و هزینههای جذب مشتری را کاهش میدهد

امروزه مشتریان انتظار دارند اطلاعاتی که بدان نیاز دارند، شفاف باشد. بهآسانی درک شود و بهسرعت قابل دسترسی باشد. بیمهگران با استفاده از پلتفرمهایی که بهواسطه هوش مصنوعی تقویت شدهاند و از طریق قابلیتهایی مثل ارائه پیشنهادهای محصول بهصورت خودکار و پاسخگویی به پرسشها با چتباتها، جایگزین انسان هستند، درراستای تأمین تقاضاها و خواستههای مذکور گام برمیدارند. برای مثال، Esurance از رویکرد دیجیتال بیمه مستقیم برای مشتریان استفاده میکند و نمایندگان واسطه را برای ارائه نرخهای رقابتیتر و کمتر کاهش میدهد.

شرکتهای دیگر نیز از چتباتها و هوش مصنوعی استفاده میکنند تا برای مشتریان، دسترسی شبانهروزی و 24 ساعته را فراهم کنند. یک شرکت بیمهای واقع در ایالات متحده به نام Lemonade به مالکان و مستأجران منازل مسکونی، بیمهای با کارمزد کمتر و بدون کاغذبازی (کاغذبازی صفر) ارائه میدهد. همچنین از طریق جایگزینی کارگزاران با باتها و الگوریتمهای یادگیری ماشینی، پاسخهای فوری میدهد. درنتیجه، این شرکت ادعا میکند که در عرض فقط 90 ثانیه، بیمهگذاران را بیمه و خسارت بیمه را در کمتر از سه دقیقه پرداخت میکند. شرکتهای بیمه دیگری وجود دارند که قدمهای بیشتری برداشتهاند تا با بهرهگیری از فناوری واقعیت افزوده، فهم بیمهنامههای خود را برای مشتریان آسانتر سازند. یک شرکت بیمه واقع در کانادا به نام Desjardins که برنامههای بازنشستگی ارائه میکند، با بهکارگیری اپلیکیشن واقعیت افزوده که از ویدئو برای توضیح اهداف بازنشستگی استفاده میکند، فرایندهای زمانبر و خستهکننده انتخاب برنامه مزایای بازنشستگی را به تجربهای سرگرمکننده و جالب تبدیل کرده است.

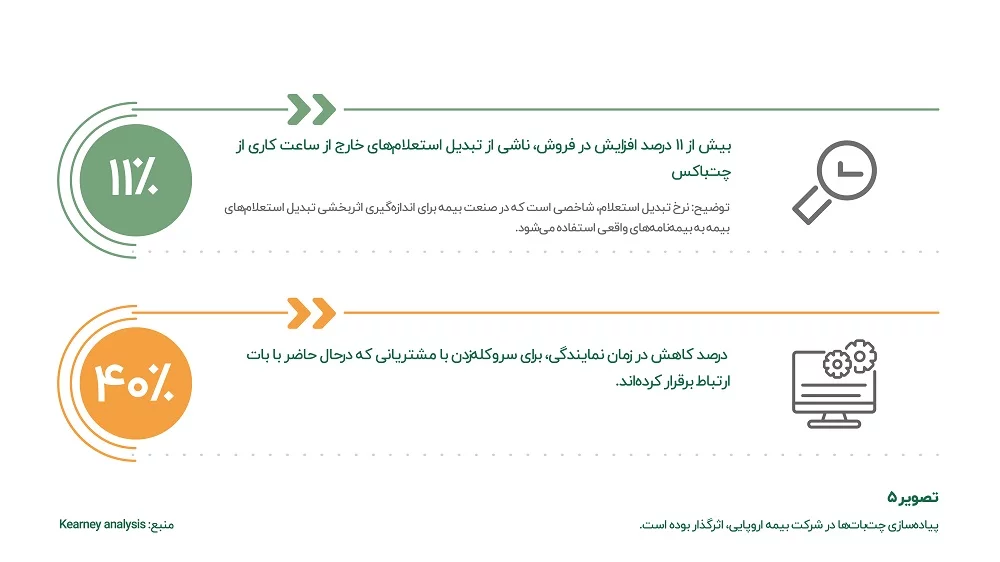

اینترنت مبتنیبر اشیا، هوش مصنوعی و واقعیت افزوده، شرکتهای بیمه را به ابزارهایی مجهز میکنند که میتوان با استفاده از آنها از هر یک دلاری که در بازاریابی هزینه میشود، ارزش بیشتری خلق کرد. شرکت بیمه AXA در انگلستان برای افزایش آگاهی از برند خود، از بازیهای مبتنیبر واقعیت افزوده به نام Ingress استفاده کرده است. یک بیمهگر مستقر در بریتانیا به نام Liverpool Victoria برای تبلیغات روزنامه با Blippar وارد شراکت شده است. سایر بیمهگران نیز برای کاهش هزینههای فروش و توزیع سرمایهگذاری میکنند. درنتیجه، محصولات بیمه خُرد با حاشیه سود پایین را ارائه میدهند که در گذشته بهخاطر هزینههای توزیع و فروش بالا امکانپذیر نبودند. Surety.ai برای ارائه بیمه خُرد به مشتریان در آسیا (بهویژه افرادی که هیچ دسترسی به خدمات بانکی یا سایر سازمانهای مالی ندارند) از بلاکچین استفاده میکند. تصویر شماره 5 نتایج ناشی از پیادهسازی چتباتها در فرایند خدمت به مشتری و فروش در یک شرکت بیمه اروپایی را نشان میدهد.

ارزش بیشتر بهازای هر دلار صرفشده برای بازاریابی

تلماتیک، تعامل مستقیم مشتری با شرکت بیمه، آگاهی نسبتبه برند و بهخاطرآوردن آن را را افزایش میدهد. تبلیغات و اپلیکیشنهای بازی مبتنیبر واقعیت افزوده و واقعیت مجازی بر بهبود تعامل مشتری و افزایش آگاهی از برند تمرکز میکنند.

دیجیتالیشدن، پردازش دعاوی خسارت را سرعت میبخشد و خسارتهای دعاوی را کاهش میدهد

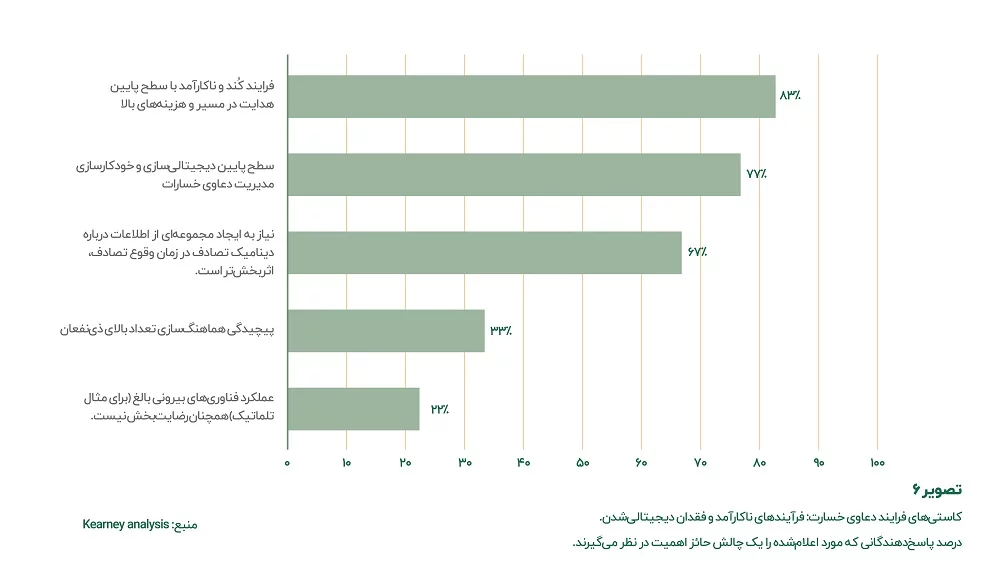

نوآوریهایی که سرعت پردازش دعاوی خسارت را افزایش میدهند نه تنها بر ایجاد راحتی برای مشتریان تأکید میکنند، بلکه با هدف کاهش هزینه پردازش دعاوی خسارت برای بیمهگران نیز طراحی میشوند. همانطور که تصویر شماره 6 نشان داده شده، نتایج نظرسنجی صورتگرفته از مدیران دعاوی خسارات در شرکتهای بیمهگر پیشرو، نشان میدهد که فرایندهای ناکارآمد و فقدان دیجیتالیشدن از معمولترین نواقص و کاستیهای فرایند مدیریت دعاوی خسارات هستند. اما درحال حاضر، از پلتفرمهای دیجیتال خودکار در برخی از شرکتهای بیمه (بیمهگران) مثل Suncorp در استرالیا و Tata-AIG در هند برای ایجاد پرونده و بایگانیکردن دعاوی خسارات استفاده میشود. بیمهگرانی که از هوش مصنوعی برای درک تصاویر اولین اطلاع از خسارت استفاده میکنند، بهطور موفقیتآمیزی دعاوی خسارات را در چند دقیقه پردازش کردهاند. علاوهبر این، شرکت بیمهگر ژاپنی به نام Fukuoka Mutual برای محاسبه پرداختی بیمه، از طریق ابزار یادگیری ماشینی شناختی، دادهها و سوابق پزشکی درخصوص جراحیها و بستری در بیمارستان را بررسی میکند. در ضمن اینکه، شرکت ICICI Lombard فرایند جبران خسارت بدون وجه نقد مبتنیبر هوش مصنوعی را ایجاد کرده که میتواند در تنها یک دقیقه تکمیل و به پایان برسد. نتایج مطالعه فیوچر 2019 درباره دعاوی خسارات در تصویر شماره 7 نشان داده شده که بیانگر افزایش مزیت در دیجیتالیسازی فرایند پردازش دعاوی است.

پردازش دعاوی با هوش مصنوعی، همراه با سایر فناوریهای نوظهور، درحال بهبوددادن قابلیتهای کشف تقلب شرکتهای بیمه است. شرکت بیمه مستقر در آمریکا به نام Erie، درصورت طرح دعاوی خسارت و خرابی از درونها برای بازرسی اموال استفاده میکند. انتظار میرود که با بررسی آسیب، بدون بهخطرانداختن کارکنان و شناسایی موارد بالقوه تقلب، فرایند دعاوی خسارات سریعتری را فراهم کند.

کشف تقلبهای بیمهای

بیمهگر چینی به نام Ping An با بهرهگیری از یادگیری ماشینی در یک سال از محل دعاوی متقالبانه، 302 میلیون دلار صرفهجویی کرد. همچنین درستی و صحت فرایند کشف تقلب خود را در سال گذشته، 57 درصد افزایش داده است. علاوهبر این، فناوری بلاکچین، مزایای جالب توجهی را برای بیمهگران بهدنبال دارد.

بهجز اینکه بلاکچین، بیمهگران را قادر میسازد تا قراردادهای هوشمند را پردازش کنند و از طریق آن، سرعت فرایند دعاوی خسارات درخصوص محصولات بیمهای پارامتریک را افزایش دهند؛ به بیمهگران این امکان را میدهد تا از طریق بهاشتراکگذاری امن و بینام دادهها، با یکدیگر همکاری کنند و نقاط کور موجود را با هدف بهبود کشف تقلب، شناسایی و کشف کنند.

همچنین شرکتهای بیمه از دستگاههای مبتنیبر اینترنت اشیا استفاده میکنند تا درلحظه و بهصورت بههنگام به مشتریان هشدار دهند و رفتار آنها را تصحیح کنند. آنها در درجه نخست، از دادهها برای سنجش سطوح ریسک و پیادهسازی اقداماتی برای جلوگیری از طرح دعوی خسارت استفاده میکنند. شرکت Liberty Mutual با شرکت Nestگوگل، وارد شراکت شد تا هشدارهای دود متصل را راهاندازی کند و حقبیمههای منازل را کاهش دهد. Nest با هشداردادن به مشتریان برای دود، در وهله نخست، احتمال و شانس پیشگیری از بهبارآمدن خرابی را افزایش میدهد. اپلیکیشن محبوب تناسب اندام به نام FitBit، رفتار مشتریان را رصد و پایش میکند. همچنین دادههای عینی را در اختیار آنها میگذارد که میتوانند با کمک آن، سبک زندگی سالمتری را انتخاب کنند. یک شرکت بیمه بریتانیایی به نام Vitality درحال اجرای برنامه پاداشی است که در آن از ردیابهای تناسب اندام مشابه و ابزارهای پوشیدنی هوشمند استفاده میکند. این شرکت به مشتریان بیمه سلامت خود کمک میکند تا درنتیجه مدیریت ریسک سلامتشان، امتیازهایی را به دست آورند.

رویکرد چهار مرحلهای پیشنهادی برای استقبال از دیجیتالیشدن

مقیاس و سرعت حرکت در مسیر دیجیتالیشدن، فرصتهای بزرگی را فراهم میکند. شرکتهایی که بهدنبال احراز خود بهعنوان برندگان دیجیتالیشدن هستند، باید رویکرد ساختاریافتهای را درپیش گیرند تا منجربه توانمندی آنها شود. (به تصویر شماره ۸ نگاه کنید.)

گام ۱: شناسایی موارد کاربری مناسب

شرکتها باید به هنگام شناسایی و اولویتبندی موارد کاربری مناسب، سه جنبه زیر را در نظر گیرند و به آنها وزن دهند:

- اثر مالی: اثر مالی، اثرگذاری بر سود خالص ناشی از افزایش کارایی، امتیاز وفاداری مشتریان، تنوعبخشی درآمدها و سرمایهگذاری مورد نیاز برای دستیابی به آن را ارزیابی میکند.

- همراستایی استراتژیک: همراستایی استراتژیک این موضوع را اندازهگیری میکند که هر مورد کاربری چقدر به اهداف کوتاهمدت، میانمدت، بلندمدت و چشمانداز کلی شرکت کمک میکند و در آن نقش دارد.

- سهولت پیادهسازی: سهولت پیادهسازی هر دو وجه درونی و بیرونی پیادهسازی را دربرمیگیرد. جوانب بیرونی عبارتند از دسترسپذیری، بلوغ فناوری و نرخ پذیرش فناوری توسط مشتریان. جوانب درونی عبارتند از قابلیتهای فعلی و دسترسپذیری سرمایه انسانی.

گام ۲: دیجیتالیکردن عملیات اصلی

دیجیتالیکردن عملیات اصلی شرکت، تلاشی حائز اهمیت است و به دو هدف کلیدی و مهم کمک میکند:

- به افراد کمک میکند تا با خودکارسازی وظایف تکراری بر فعالیتهای ارزشافزا متمرکز شوند.

- سازمان را برای جذب ابتکارات جدید به شیوه کارآمد و بدون وقفه آماده میکند.

ما پنج مؤلفه را شناسایی کردیم که میتوانند کمکی جهت راهنمایی و هدایت شرکتها در دیجیتالیکردن فرایندهایشان باشد. (به تصویر شماره ۹ نگاه کنید.)

گام ۳: ایجاد یک پورتفولیو از اقدامات و ابتکارات مربوطبه دیجیتالیشدن

هر مورد باید به یک طرح ابتکاری اختصاص داده شود. پورتفولیویی از ابتکارات را میتوان براساس زمان تحقق پتانسیل هر ابتکار ایجاد کرد. (تصویر شماره ۱۰) براساس زمان سوددهی که در درجه اول با بلوغ فناوری برانگیخته میشود، شرکتها میتوانند تصمیم بگیرند که یکی از اقدامات زیر را برای هر ابتکار اتخاذ کنند:

- تولید محصولاتی که میتوانند با فناوری بالغی که در حال حاضر وجود دارد، تولید و تقویت شود.

- انتظار برای فناوری که انتظار میرود در یک یا دو سال آینده به بلوغ برسد.

- تصورسازی و دیدهبانی برای فناوری که بیش از دو سال، بلوغ آن بهطول میانجامد.

گام ۴: ساخت یک طرح اولیه استراتژیک

حتی اگر مجموعه اهداف استراتژیکی هم تعیین شده باشند، باز هم، پیادهسازیهای موثر، متضمن آمادهسازی گسترده است. در موفقترین موارد کاربری که در این مطالعه بررسی کردیم، شرکتها پیش از حرکت و پیشروی بهسمت جلو، درمورد نحوه، زمان، مکان و چرایی استقرار فناوریهای مختلف شفاف بودند. برای مثال، مواردی که درمورد کاربری هوش مصنوعی بررسی کردیم، شواهد گستردهای دال بر اینکه پیادهسازیهای موفق، تا حد بسیار زیادی با درک شرکتها از اهمیت دادههایشان گره خورده، وجود دارد. فرایند تمیزکردن و آمادهسازی دادهها برای استفاده در آموزش یک موتور هوش مصنوعی، گام مهمی در تضمین همسویی خروجیها با استراتژی شرکت است. درنتیجه، مرحله جمعآوری و آمادهسازی دادههای پیش از استقرار، نیازمند پشتیبانی و مسئولیتپذیری یکسانِ رهبری، اپراتورها و شرکای اکوسیستم است.

در تجربه ما، مهم است که شرکتها یک نقشه راه قابل اجرا را ایجاد، ترسیم و آن را دنبال کنند که بتواند به آنها در تحقق استراتژی دیجیتالیشان کمک کند. این رویکرد از طریق سه گام زیر پشتیبانی میشود:

۱- طرح اولیه استراتژیک: شناسایی ارائهدهندگان برای اولویتبندی موارد کاربری، طراحی مدل تعاملی آینده و مدل قابلیت پیش رو، از جمله مرکز تعالی دیجیتالیسازی چند تخصصی

۲- آزمون استراتژی: تراکنشهای واقعی یا شبیهسازیشده که بهسمت موارد کاربری با هدف تست، یادگیری و استقرار جریان پیدا میکند

۳- پیادهسازی راهحلها: استقرار گسترده و اجرای کامل راهحلهای دیجیتال در سراسر کسبوکار در محدوده کشورها، کارکردها یا واحدهای تجاری و محصولات

درست مانند بخشهای دیگر، دیجیتالیسازی در فضای بیمه برای بقا، وجود و ادامه دارد. همانطور که بخش بیمه نوپای کشورهای عضو شورای خلیج فارس به گسترش خود ادامه میدهد؛ شرکتهای منطقه، اکنون فرصت بسیار خوبی در اختیار دارند تا با اتخاذ فناوری دیجیتال در کوتاهمدت، جلوتر از جریانها و روندهای مرسوم و پیشرو باشند.

مترجم: هانیه احمدی، کارشناس بخش استراتژی داتین

منبع: kearney.com

دیدگاه شما چیست؟